Sep

Septiembre mes decisivo para el euro

Escrito el 12 septiembre 2012 por soporte.remoto en Unión Europea, Video

Sep

El BCE, la Fed y las consecuencias de sus actos

Escrito el 11 septiembre 2012 por Antonio Zamora en Política Monetaria

Los principales bancos centrales se encuentran embarcados desde 2008 en un proceso de exploración de nuevas posibilidades de política monetaria que antes habría resultado impensable. Tipos de interés nominales prácticamente nulos, inyecciones de liquidez a largo plazo y compras masivas directas de diversos activos financieros forman parte de una nueva cultura monetaria a la que, por desgracia, acompaña también un sentimiento de frustración: la hiperactividad de los bancos centrales contrasta con la relativa ausencia de respuesta de la actividad económica. Y es que las consecuencias de sus actos están demostrando ser más financieras que reales, entre otras razones porque el proceso de desapalancamiento global de empresas, bancos y gobiernos es poco compatible con el crecimiento.

Que los bancos centrales al menos conservan su capacidad de influir sobre los mercados financieros lo demostró el BCE el pasado jueves. Hacía mucho tiempo que se echaba de menos la figura de un prestamista de última instancia de los gobiernos del euro y el banco emisor ha dado finalmente un paso al frente. Si bien sus compras potenciales, disfrazadas de pura ortodoxia monetaria, estarán limitadas al tramo corto de la curva de deuda pública y a aquellos países sometidos a la disciplina de un procedimiento de rescate, el mecanismo resulta creíble y por eso las primas de riesgo soberano de España e Italia, que ya se habían reducido notablemente con las primeras expectativas generadas a finales de julio, se han estrechado con fuerza desde su anuncio, impulsando adicionalmente al alza a la renta variable europea.

El BCE y la economía española

¿Sacará esto del agujero a la economía española? No. Lo que se consigue con el nuevo mecanismo de intervención es alejar el riesgo de quiebra del Estado español y sus bancos, que no es poco, facilitando la financiación del conjunto de la economía. Sin embargo hay al menos dos claras razones por las que esta circunstancia no se traducirá en crecimiento económico a corto y medio plazo: 1) el crédito (su oferta y su demanda) seguirá lastrado por las dificultades de los balances bancarios, empresariales y familiares; y 2) el rescate necesario para activar el mecanismo de intervención reforzará aún más la dirección contractiva de la política fiscal.

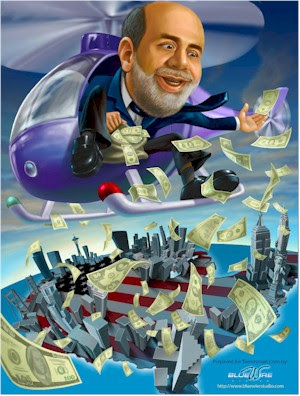

Reunión de la Reserva Federal: ¿Volverá Bernanke a utilizar el helicóptero?

Sep

Competitividad: ranking del World Economic Forum.

Escrito el 10 septiembre 2012 por en Diccionario de Economía, Economía española

El World Economic Forum (WEF) elabora anualmente, desde 1979 el Global Competitiveness Report, en el que se calcula un índice que evalúa la competitividad de los países estudiados. La competitividad se define como el grado en el que un país, bajo condiciones de libre mercado, produce bienes y servicios para los mercados internacionales y al mismo tiempo mantiene y expande el nivel de vida de su población en el largo plazo. En el Informe Competitividad Mundial (2012-2013) que publicó este miércoles el Foro Económico Mundial (WEF) España mantiene la misma posición que el año pasado: puesto 36 de los 144 países analizados. (En el año 2002 España ocupó el puesto 22 de este ranking: su mejor marca).

Cuadro: RANKING DE COMPETITIVIDAD

| PAÍSES / AÑO | 1995 | 2002 | 2007 | 2009 | 2010 | 2012 |

| Estados Unidos | 1 | 1 | 1 | 2 | 4 | 7 |

| Alemania | 6 | 14 | 7 | 7 | 5 | 6 |

| Francia | 17 | 30 | 16 | 16 | 15 | 21 |

| Reino Unido | 18 | 11 | 12 | 13 | 12 | 8 |

| España | 28 | 22 | 29 | 33 | 42 | 36 |

| Italia | 30 | 39 | 49 | 48 | 48 | 42 |

Sep

La petición de rescate

Escrito el 9 septiembre 2012 por en Economía española, Política Monetaria, Unión Europea

Por primera vez en muchos meses el Banco Central Europeo (BCE) no ha defraudado las expectativas del mercado. El jueves decidió hacer frente a la inestabilidad financiera que está sufriendo la Eurozona comprando bonos en el mercado secundario de los países con problemas y que están bajo un programa de asistencia. Esta decisión de comprar deuda pública española (e italiana) eliminará las severas distorsiones que se estaban produciendo en los mercados financieros provocadas por unas expectativas de ruptura del euro. Estas compras estarán sujetas a una petición, en nuestro caso del Gobierno de España, para que se activen los fondos europeos de rescate (EFSF/ESM).

Sep

Draghi y el rescate de España

Escrito el 8 septiembre 2012 por Jose Maria O´kean Alonso en Economía española, Política Monetaria, Unión Europea

Es un tanto complejo pero puede entenderse. Lo que ha dicho Draghi es que está dispuesto a comprar deuda pública emitida entre uno y tres años, de los países periféricos con dificultades (nosotros, los italianos, griegos, etc…), sin límite, en el mercado secundario y a aquellos países que pidan el rescate. Tres cuestiones por tanto.

1) De manera ilimitada significa que está dispuesto a fabricar todos los euros que el BCE estime conveniente. Como sabemos el BCE puede crear los euros que quiera, porque detrás del dinero no hay nada. El efecto de esta compra ilimitada por el BCE será que el precio de los bonos suba, el tipo de interés baje y por tanto baje la prima de riesgo país, algo que ha ocurrido de inmediato. Es decir que el BCE tendrá un tipo determinado de interés teórico para cada país e intervendrá hasta que consiga ese tipo en los mercados. Esto significa que si crea mucho dinero puede generar una alta inflación, que es la razón por la que la Bundesbank se ha opuesto a la medida. Para salvar esta crítica ha manifestado que todo el dinero que cree para la compra de bonos lo drenará del sistema. Es decir sacará ese dinero con operaciones en mercado abierto que las compense. Seguir leyendo…

Sep

Reducción del abandono escolar: ¿es una buena noticia?

Escrito el 7 septiembre 2012 por Patricia Gabaldón en Economía española

Cuando ayer el Ministro De Guindos decía que «España iba a hacer el mayor ajuste de la OCDE»y que estabamos haciendo «lo mismo que Alemania hace diez años» se referia sobre todo a las reformas estructurales que se plantea el país en el futuro próximo junto con todos los cambios que estamos viviendo en politica monetaria y fiscal. Pero junto con esa noticia, otra pasó casi desapercibida en la prensa que parece que indica en la misma dirección. Fue esta: «La crisis del ladrillo y del mercado laboral devuelve a las aulas al alumnado de 18 a 24 años». Seguir leyendo…

Sep

El BCE sienta las bases para la solución de los problemas en la zona euro

Escrito el 6 septiembre 2012 por José Ramón Diez Guijarro en Política Monetaria, Unión Europea

El BCE por primera vez en mucho tiempo no ha defraudado las expectativas del mercado. Va a hacer frente a la inestabilidad financiera que está sufriendo la zona euro, pese a la oposición del Bundesbank y sus miedos atávicos a riesgos inexistentes.

La decisión de poner en marcha un nuevo programa de compra de deuda pública ha partido de un correcto diagnóstico de la situación en los mercados financieros de la zona euro: los mercados financieros sufren severas distorsiones provocadas por unas expectativas de fragmentación que pueden llegar a materializarse (“expectativas autocumplidas”) y que están impidiendo una correcta transmisión de la política monetaria.

Sep

España (11ª economía del Mundo) mantiene el puesto 42 en el ranking mundial de competitividad.

Escrito el 6 septiembre 2012 por en Economía de EEUU, Economía española, Economía Mundial

(Una versión actualizada y un poco de la que puedes leer en este post la puedes encontrar aquí)

La competitividad de un país se define como el grado en el que éste puede, bajo condiciones de libre mercado, producir bienes y servicios que superan la prueba de los mercados internacionales, al mismo tiempo que mantiene y expande el nivel de vida de su población en el largo plazo. Un indicador relevante de competitividad es el que realiza el Informe Competitividad Mundial (2012-2013) y que publicó ayer el Foro Económico Mundial (World Economic Forum). España conserva su posición ocupando por segundo año consecutivo el puesto 36 en el ranking que compara el grado de competitividad de 144 economías.

Por cuarto año consecutivo, Suiza ocupa el primer puesto del ranking del Informe de Competitividad Global (2012-2013). Singapur se mantiene en el segundo puesto y Finlandia, en tercer puesto. Después se ubican Suecia (4), Holanda (5), Alemania (6), EEUU (7) y Gran Bretaña (8). Hong Kong (nº 9) y Japón (nº 10) completan la clasificación de las diez economías más competitivas del mundo. Destaca la pérdida de dos posiciones de EEUU, frente a una ganancia de cuatro posiciones del Reino Unido. Entre los emergentes, los más destacable es la subida de Panamá (9 posiciones) y, sobre todo, la de Turquía (16 posiciones hasta la posición 43).

Cuadro: RANKING DE COMPETITIVIDAD

| PAÍSES / AÑO | 1995 | 2002 | 2007 | 2009 | 2010 | 2012 |

| Estados Unidos | 1 | 1 | 1 | 2 | 4 | 7 |

| Alemania | 6 | 14 | 7 | 7 | 5 | 6 |

| Francia | 17 | 30 | 16 | 16 | 15 | 21 |

| Reino Unido | 18 | 11 | 12 | 13 | 12 | 8 |

| España | 28 | 22 | 29 | 33 | 42 | 36 |

| Italia | 30 | 39 | 49 | 48 | 48 | 42 |

Sep

Consideraciones sobre la reunión de mañana del Banco Central Europeo (BCE)

Escrito el 5 septiembre 2012 por José Ramón Diez Guijarro en Política Monetaria, Unión Europea

Mañana jueves se celebra la esperada reunión de política monetaria del BCE de septiembre. La expectación es máxima, pues se confía en que desvele los detalles de su nuevo programa de compra de activos (SMP 2.0, como algunos lo han bautizado), al que volvió a referirse en su reciente comparecencia en el Parlamento europeo. Antes de la misma, todavía persistía el temor a que pudiera decepcionar, ahora, sin embargo, la incertidumbre no afecta tanto a “qué hará” sino a “cómo lo hará”.

Sep

El mejor paro en un agosto desde 2006 … aunque aumente

Escrito el 4 septiembre 2012 por Valentín Bote en Economía española

Los datos de paro registrado y afiliación a la Seguridad Social correspondientes al mes de agosto se han dado a conocer en la mañana de hoy. Como cabía esperar, no ha habido sorpresas y el comportamiento de las cifras ha correspondido fielmente al patrón habitual en los meses de agosto: aumentos de paro (+38.179) y reducciones de afiliación a la Seguridad Social (-136.762).

Sep

El euro y el patrón oro.

Escrito el 3 septiembre 2012 por Jose Maria O´kean Alonso en Unión Europea

En cierta medida, la moneda única de los países del euro opera como si entre todos ellos tuvieran un tipo de cambio fijo que impide devaluaciones competitivas. Este modelo económico y de relaciones comerciales, operó con éxito entre 1896 y 1914, en lo que se denominó la Época Dorada del capitalismo global, un escenario similar, con matices, a nuestra actual economía globalizada.

El modelo se auto ajustaba debido a la flexibilidad de precios y salarios y a la austeridad de los Gobiernos. Dos mensajes repetidos en la actualidad de manera machacona por los líderes centroeuropeos. En el patrón oro, si un país no era competitivo y presentaba un saldo deficitario en su cuenta corriente, tenía que saldar su déficit en oro y como el dinero de cada país estaba respaldado por el oro, la salida de oro originaba que hubiera menos dinero en circulación y los precios bajaban.

Últimos Comentarios