La sorpresa sería una subida de tipos antes de finales de año. El recuerdo de lo que pasó en el verano de 2008 todavía sigue muy presente, cuando se subieron los tipos de interés ante un repunte de la inflación ocasionado por la escalada de los precios de la energía, pese a que ya era evidente que la crisis financiera tendría un impacto negativo sobre la actividad y los precios. Con el precio del petróleo por encima de 100 dólares, el riesgo está ahí, pese a que los excesos de capacidad harán muy difíciles los efectos de segunda ronda y, por tanto, un contagio de los componentes volátiles a la parte tendencial de los precios. También el tono restrictivo de la política fiscal en la UEM y la fortaleza del euro debería frenar ese nerviosismo que empiezan a mostrar los más ortodoxos dentro del Consejo. Pero ya sabemos como respira el BCE y, además, hay que introducir un factor adicional de riesgo como es la sustitución de Trichet en otoño. Pero vayamos con los mensajes de hoy.

Archivo de la Categoría ‘Unión Europea’

Feb

El Banco Central Europeo (BCE) está preocupado por la inflación.

Escrito el 3 febrero 2011 por José Ramón Diez Guijarro en Política Monetaria, Unión Europea

Ene

Perspectivas Económicas del FMI: continúa la recuperación a dos velocidades

Escrito el 25 enero 2011 por en Economía de EEUU, Economía española, Previsiones económicas, Unión Europea

El Fondo Monetario Internacional (FMI) ha revisado al alza ( 2 décimas) su escenario de crecimiento económico mundial para el año 2011 situándolo en el 4,4% y mantiene constante sus previsiones para 2012 (4,5%). La revisión al alza para este año responde, por un lado, a un crecimiento mayor de lo esperado durante la segunda mitad de 2010; y, por el otro, al impacto positivo de las nuevas medidas de estímulo introducidas en la primera economía del mundo (EEUU registra la mayor revisión al alza en 2011 entre las economías consideradas por el organismo). En el cuadro se puede observar las previsiones del FMI realizadas en octubre de 2010 y las que acaba de publicar en enero de 2011.

Ene

¿Será necesario rebajar los salarios de los españoles, al menos un 25%, para salir de la crisis?

Escrito el 12 enero 2011 por en Economía española, Unión Europea

Hace ahora un mes, el 13 de diciembre, escribí un post titulado ¿Por qué en 2011 a Alemania le irá bien y a España regular? donde ponía de manifiesto que Alemania, Finlandia, Austria y Holanda habían vivido y siguen viviendo una serie de virtudes capitales (que se describían en ese post) y que las convertían en “países hormiga” mientras que desgraciadamente España, Portugal y Grecia (“países cigarra”) carecían de esas virtudes. El post tuvo un éxito extraordinario tanto de entradas como de comentarios. 30 comentarios para todos los gustos.

Hoy nos hemos enterado que Alemania vuelve a ser la locomotora europea y que su PIB creció un 3,6% en 2010.

Estas Navidades he tenido el placer de leer un informe de FEDEA titulado «Una agenda de crecimiento para España» donde en la página 21 se publica el siguiente cuadro:

¿Que muestra el cuadro?

En él se puede observar como durante el periodo 1999-2009 los países «cigarra» también llamados PIIGS o periféricos, que desgraciadamente atraviesan un serio problema de endeudamiento y credibilidad, han tenido elevados incrementos de los costes laborales unitarios: Irlanda un 35%, España 33%, Portugal 27% y Grecia e Italia 25%.

Dic

Unión monetaria … ¿y fiscal?

Escrito el 17 diciembre 2010 por Javier Carrillo en Política fiscal, Política Monetaria, Unión Europea

Hace ya algún tiempo abordábamos en este blog las imperfecciones de la unión monetaria europea. Entonces argumentábamos que, en términos teóricos, el correcto funcionamiento de una unión monetaria exige ciertas condiciones estructurales de las economías de sus Estados miembros: movilidad de factores, flexibilidad de precios y transferibilidad presupuestaria. Decíamos que el perjuicio de la pérdida de la soberanía nacional respecto al tipo de cambio y a los instrumentos presupuestarios será tanto mayor cuanto peor funcionaran los mecanismos antes referidos, pues sin estos dispositivos de ajuste sería difícil financiar los desequilibrios (choques asimétricos) que puedan afectar localmente a los Estados miembros. Concluíamos, de acuerdo con aquella teoría, que en la Eurozona sería deseable la centralización de una parte significativa de los recursos fiscales, permitiendo así a los países que sufran un choque negativo acceder a transferencias automáticas. Si lo anterior no fuera posible, las políticas fiscales nacionales se deberían poder utilizar con flexibilidad, permitiéndose el incremento del déficit presupuestario de la nación afectada. Pasemos de la teoría a la práctica.

Las asimetrías en el impacto de la crisis financiera internacional sobre los diferentes Estados miembros y la consiguiente crisis de deuda soberana en Europa han mostrado claramente los límites de la segunda alternativa, y así lo han entendido las autoridades comunitarias. En cuanto a la primera vía, nos son ya conocidas y han sido discutidas aquí las decisiones tomadas, así como sus debilidades, parcialmente aliviadas tras la aprobación ayer en la cumbre de jefes de Estado y Gobierno de una reforma limitada del Tratado de Lisboa para crear un mecanismo permanente de rescate, cuyos trazos gruesos se recogen hoy en la prensa económica.

Sin embargo, la falta de encaje entre las realidades monetaria y fiscal de la Eurozona, y la presión de los mercados para que sea resuelta, siguen exigiendo cambios más profundos, incluso más creativos. En esa línea se encontraría la reciente propuesta del presidente del Eurogrupo, Jean-Claude Juncker, apoyada a su vez en el trabajo de los economistas Delpla y von Weizsäcker. Se trataría de dar un paso adelante hacia un futuro “Tesoro” común europeo mediante la creación de un “eurobono”, un pool común de deuda europea de responsabilidad compartida. La deuda de cada Estado miembro dentro del pool (blue bonds, garantizados por la UE) no podría superar el 60% de su PIB (límite de Maastricht), siendo el exceso (red bonds) responsabilidad exclusiva del país emisor. En caso de default, los primeros tendrían prioridad en su repago sobre los segundos. Delpla y von Weizsäcker defienden que el previsible volumen y la liquidez de los blue bonds europeos en circulación permitirían su competencia con los bonos estadounidenses, atrayendo a los inversores y reduciendo su riesgo incluso por debajo de la actual deuda alemana; la estabilidad regresaría a la deuda europea y su coste se contendría. Por otra parte, los mayores intereses a pagar por los red bonds deberían servir a los Estados como incentivo para respetar los compromisos de Maastricht, y su mayor riesgo exigiría a los inversores ser más cautelosos con la salud fiscal de los emisores, algo que no sucedió en el caso de Grecia.

Como suele ser habitual, las ideas atractivas en lo teórico son complejas de llevar a la práctica. Ésta ya ha chocado de frente con la oposición, desinformada según algunos, del tándem Merkel-Sarkozy. Mala suerte.

Dic

¿Está siendo la política monetaria de la Fed más agresiva que la del BCE?

Escrito el 15 diciembre 2010 por Antonio Zamora en Economía de EEUU, Política Monetaria, Unión Europea

Ayer celebró la Reserva Federal (Fed) su reunión periódica de política monetaria y de su comunicado oficial no se extraen consecuencias novedosas: la economía se recupera demasiado lentamente para generar empleo, la inflación subyacente continúa muy baja, los tipos seguirán en mínimos (objetivo para el interbancario a un día entre el 0% y el 0,25%) durante un período prolongado y se mantiene el programa de compra de bonos del Tesoro (QE2). Precisamente la magnitud de este programa —75.000 millones de dólares al mes durante ocho meses, hasta acumular 600.000 millones— se ha utilizado frecuentemente para reprocharle al BCE su escasa capacidad de reacción para afrontar la crisis de la deuda soberana periférica. ¿Hasta qué punto es justa esta crítica?

Dic

¿Por qué en 2011 a Alemania le irá bien y a España regular?

Escrito el 13 diciembre 2010 por en Economía española, Economía Mundial, Unión Europea

Para el año 2011 el ritmo de crecimiento económico entre las diferentes economías del mundo será desigual. Mientras las economías emergentes (América Latina, Asia y África) crecieron al 7% en 2010, y se prevé que en 2011 lo hagan en torno al 6,5%, en las economías avanzadas, la recuperación está siendo, en cambio, más lenta: un 2,7% en 2010 y 2,2% para 2011.

En la Eurozona está pasando algo parecido a lo que está ocurriendo en el Mundo. Unos cuantos “países hormiga” (Alemania, Holanda, Finlandia y Austria) están creciendo a ritmos muy esperanzadores, en torno al 2% porque llevan años aplicando reformas económicas, ahorrando y exportando a otros países. En cambio los países que podríamos denominar “cigarras” (España, Grecia y Portugal) pasan por sus momentos más críticos desde la fundación del euro en 1999.

| País | Crecimiento del PIB en 2011 |

| Alemania | 2,2 |

| Finlandia | 1,9 |

| Holanda | 1,6 |

| Austria | 1,5 |

| Zona Euro | 1,4 |

| Italia | 1,1 |

| España | 0,4 |

| Grecia | -0,7 |

| Portugal | -1,2 |

Fuente: The Economist.

¿Qué características reúnen los “países hormiga”, es decir, a los que les va bien? Analicemos lo que podríamos denominar sus siete virtudes capitales:

Nov

¿Que política monetaria aplicará el Banco Central Europeo (BCE) a partir del jueves.

Escrito el 30 noviembre 2010 por en Economía española, Política Monetaria, Unión Europea

El Banco Central Europeo (BCE) puede favorecer la salidad de la crisis de la deuda europea. De ahí que ensu reunión mensual, este jueves 2 de diciembre, podría anunciar este, políticas monetarias más expansivas. Se trataría de aumentar todavía más el balance del BCE, o lo que es lo mismo la Base Monetaria de la Eurozona, ya sea comprando más deuda pública en el mercado secundario o dando más crédito a los bancos a través de rebajar los tipos de interés que les concede, por ejemplo, desde el 1% actual hasta el 0,75%. Una decisión heterodoxa que puede inundar de euros la economía siguiendo la senda de la Reserva Federal (FED). Se conseguiría con ello alejar el fantasma del impago de la deuda y combatir el desempleo. Según datos publicados hoy por Eurostat el desempleo de la Eurozona aumentó en octubre una décima, hasta el 10,1%, mientras que en España se mantuvo «superalto» en el 20,7% (¡que ya está bien¡).

Nov

¿Se contagiará España de la crisis de la deuda?

Escrito el 25 noviembre 2010 por en Economía española, Unión Europea

Primero fue Grecia, después Irlanda y ahora parece que le toca a Portugal. Tres países pequeños cuya suma representa el 6% del PIB de la Eurozona. ¿Será España la siguiente? España, que representa el 11% del PIB de la Eurozona, es muy grande para caer y, por tanto, se debe evitar que se contamine con la crisis de la deuda de Irlanda, Grecia y Portugal. Sin embargo, los mercados también están dudando sobre la capacidad que tiene España de devolver la deuda y por eso ayer el riesgo de nuestro país alcanzó su nivel más alto desde 1999 y el tipo de interés de las emisiones de deuda española superaban ayer el 5% por primera vez desde 2002, a causa del temor de los mercados por el riesgo de contagio de la crisis de la deuda.

Nov

Jaque al euro

Escrito el 24 noviembre 2010 por José Ramón Diez Guijarro en Economía española, Unión Europea

La partida que se está jugando en los últimos días, básicamente una continuación de la que se inició a finales de 2009, va dejando por el camino peones, alfiles y demás fichas del tablero, pero el objetivo por elevación es dar jaque al euro y, por tanto, al proyecto de construcción europea. Eso es lo que nos estamos jugando en estos momentos. Y no toda la culpa la tienen los inversores que deciden reducir por precaución su exposición a la zona euro o los especuladores que intentan explotar en su propio beneficio el histerismo en el que caen los mercados en algunas ocasiones (una mezcla de “herd behaviour” y “momento Minsky”).

Nov

El coste político de la crisis de la deuda en Irlanda y Portugal

Escrito el 22 noviembre 2010 por en Unión Europea

La semana pasada pusimos de manifiesto en este blog como la historia está plagada de cambios radicales de gobierno que se producen como consecuencia del incumplimiento de los objetivos generalmente aceptados de política económica (crecimiento económico, pleno empleo, estabilidad de precios, equilibrio exterior, etc.). Es decir, cuando en un país el paro aumenta, el crecimiento económico se estanca y la inflación se desmadra se produce una insatisfacción en el electorado. Esta insatisfacción muestra la brecha que se abre entre las expectativas de los electores y la grave crisis económica.

![[Irlanda]](http://si.wsj.net/public/resources/images/OB-KY993_irelan_F_20101122085542.jpg)

Nov

El coste político de las crisis económicas

Escrito el 18 noviembre 2010 por en Economía de EEUU, Economía española, Miscelánea, Unión Europea

A lo largo de los 100 últimos años y en situaciones críticas se han producido en el mundo cambios radicales en las políticas económicas de los países. De ahí que las estrategias económicas que están siguiendo los presidentes de Gobierno elegidos este año -David Cameron en Gran Bretaña, Fredrik Reinfeldt en Suecia, Mark Rutte en Holanda- y también la que propone el Partido Republicano para EEUU, respondan al típico cambio pendular que se produce siempre después de una fuerte crisis económica (crisis que suele pasar una factura elevada al partido político en el poder, que habitualmente sufre luego una fuerte derrota en las urnas).

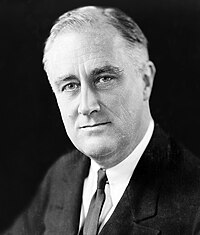

El primer cambio pendular de la Historia reciente lo observamos en Estados Unidos, en 1932, cuando el presidente republicano Hoover fue incapaz de sacar al país de la Gran Depresión y perdió las elecciones. Como consecuencia, se produjo un cambio de política económica protagonizado por el nuevo presidente, el demócrata Theodore Roosevelt. Efectivamente, a partir de 1933 se aplicaron políticas expansivas de demanda agregada (New Deal) que debieron ser acertadas, porque se restableció el crecimiento y el empleo. El éxito en el ámbito económico le permitió a Roosevelt convertirse en el presidente estadounidense que más años gobernó (fue reelegido hasta en tres ocasiones). Su política keynesiana supuso una mayor intervención del Estado en la economía.

![[Trichet]](http://si.wsj.net/public/resources/images/OB-LB740_triche_E_20101129074212.jpg)

Últimos Comentarios