Este puede ser uno de los debates más interesantes que podemos considerar en la actualidad y que enfrenta dos maneras de afrontar la crisis con casos que permiten visualizar la diferencia de ambas políticas. Del lado de los países que intentan superar la crisis económica mediante las políticas de estímulos tenemos a USA, Japón o el Reino Unido. Del otro lado el ejemplo más significativo son los países que integran la Unión Monetaria.

Los primeros son países con monedas con tipos de cambio flexibles, que pueden ganar competitividad mediante depreciaciones de sus tipo de cambio, y con gobiernos competentes para realizar una política fiscal para toda la economía nacional.

Los segundos constituyen un área comercial muy heterogénea, con fuertes relaciones económicas internas, una única moneda, con competencias fiscales dispersas entre todos los gobiernos y un modelo para la toma de decisiones de política comunitaria, enormemente complejo, en el que prevalece, en la actualidad, el criterio del país con mayor peso económico: Alemania.

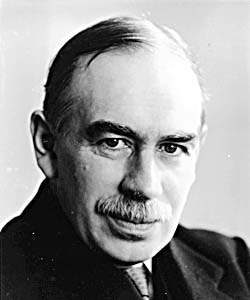

Pero al margen de estas características evidentes, detrás de esta disyuntiva entre austeridad y estímulo, existen dos concepciones de cómo deben funcionar los países y en ambos casos tienen una concepción, digamos keynesiana, del funcionamiento económico. Keynes pensaba que la Demanda Agregada era lo importante. Como es sabido, la DA tiene cuatro componentes: Consumo, Inversión productiva, Gasto Público y Exportaciones de bienes y a todo ello hay que restarle las Importaciones, que aminoran la Demanda Interna.

Para Keynes, las situaciones de crisis debían superarse lanzando la DA y no esperando el ajuste automático a largo plazo: «a largo plazo todos muertos» fue su frase inmortal. Y aquí es donde encontramos la primera diferencia clave entre ambas concepciones de hacer política económica. Los países que practican el estímulo llevan a cabo políticas fiscales expansivas, principalmente incrementando el Gasto Público.

Esto termina produciendo, en primer lugar, lo que conocemos como «crowding out»; una estructura de la DA en la que el Gasto Público gana peso en la economía en detrimento de los componentes del sector privado. Países como USA, Japón o R.U., tienen actualmente déficits públicos del 7, 10 y 8 % de sus PIB; y una deuda pública acumulada del 110, 214 y 105 % del PIB respectivamente. Esta, digamos, es la concepción puramente keynesiana de cómo superar la crisis. Keynes no llegó a ver los efectos del fuerte endeudamiento público. Monetizarlo aumenta el riesgo de la inflación y la experiencia de los años 70 e inicios de los 80, fue suficientemente dolorosa para seguir este camino. La otra opción no es otra que financiar este déficit anual y la deuda que año tras año va acumulándose. Esta opción capta el crédito existente, sube el tipo de interés de los préstamos e impide que el Consumo y la Inversión mejoren y el sector público expulsa, como hemos dicho, al sector privado de la economía. A esto hay que añadir que países como USA, emisor de la divisa mundial, Japón, con un superávit en su cuenta corriente y una elevada tasa de ahorro, y R.U., con Londres como principal sede de los mercados financieros, suelen refinanciar su deuda pública con relativa facilidad a costes razonables.

La otra concepción de cómo debe estar estructurada la DA es la conocida como el «crowding in», consiste en apartar al sector público para que el crédito fluya a las familias y las empresas y el Consumo y la Inversión tiren de la economía. En el caso de Alemania, su déficit público es inexistente y su deuda pública emitida es del 88 % de su PIB. Pero todos los países de la UM no son como Alemania y aquí es donde surge el debate de cómo articular una política económica que nos saque de la crisis.

Alemania impone seguir la senda del «crowding in», en primer lugar por que considera que es lo correcto y en segundo lugar porque iniciar una política de estímulo, haría incrementar su deuda nacional para pagar el posible crecimiento (o el despilfarro, según ellos) de países con políticas de gasto que consideran excesivas. Pero el resto de países están fuertemente endeudados y cualquier mejora en el crédito y en la renta disponible lo dedican a pagar sus deudas y no al Consumo o la Inversión productiva, por lo que la Demanda Agregada sigue desplomándose y las expectativas de familias y empresas hacen que el Consumo y la Inversión sigan cayendo y el paro aumentando.

Además y al margen de esta visión keynesiana de la economía en la que todo depende de la DA, la crisis de los años 70 y los procesos de «satgflation» en los que nos vimos sumidos con fuertes subidas del paro y la inflación de forma simultánea, nos planteó que el modelo keynesiano debía ser completado ante su falta de respuesta a este fenómeno de la estanflación. Así empezamos a pensar que la Oferta Agregada era también importante y que si conseguimos hacer política de rentas, que modere salarios y márgenes empresariales, y política estructural, que mejore la productividad de la economía y de flexibilidad a sus mecanismos de funcionamiento, habremos conseguido crecer sin inflación y podemos permitirnos tener subidas salariales que no resten competitividad.

Naturalmente, hacer políticas de estímulo que tiren de la DA cuando la OA es dinámica y responde a estos estímulos, como es el caso de USA o Alemania, es una buena política para salir rápido de la crisis. Pero si lo que no funciona es la OA, porque la estructura económica en inflexible y poco productiva, hacer políticas de estímulo es una solución puntual que no soluciona nada, eleva el déficit e incrementa la deuda, hace subir el tipo de interés y el Estado absorbe todo el crédito existente. Y el ejemplo de la economía española de la última legislatura es claro.

Pero mientras el paro sube y el malestar social presiona.

España está haciendo lo equivalente a un plan de estabilización sin poder devaluar la moneda y, en mi opinión, sin abordar a fondo los cambios en la OA que necesitamos con políticas estructurales y con políticas de rentas que faciliten la transición. El camino emprendido es el adecuado en el entorno de la UM que vivimos y teniendo en cuenta nuestras posibilidades de financiación. Aunque seguimos sin saber cuál es la estrategia de país que queremos. Los planes de estabilización suelen durar un par de años hasta que se empiezan a ver los fruto. Pero son dos años muy duros. Y en ello estamos, mejorando algunos aspectos de la economía productiva que esta reaccionando y saldadno nuestra cuenta corriente, atrayendo inversiones externas por la flexibilidad y la moderación salarial…. Pero el paro va a seguir muy alto demasiado tiempo.

Comentarios