Hemos recibido, esta semana, información interesante sobre el comportamiento del mercado de la vivienda en España y de los mercados financieros. Parece que la demanda de vivienda en España, aunque lentamente, empieza a remontar. El INE informó esta semana que durante el mes de julio se registró la compraventa de 25.706 viviendas, un 7,3% más que en junio. Y en los 12 meses que van desde agosto de 2012 a julio de 2013 la compraventa de viviendas (nuevas y usadas) fue de 325.435 unidades, algo más que las 316.280 de los 12 meses anteriores a ese periodo. Esto supone un aumento del 3% en tasa anual.

Un análisis más detallado de los datos publicados muestra: 1) Un aumento de la inversión extranjera en vivienda.

2) Un mejor comportamiento del mercado en las zonas costeras, especialmente Baleares y Canarias.

3) Una fuerte divergencia entre el mercado de vivienda nueva y el de segunda mano. Mientras se reducen las ventas de las viviendas nuevas, en cambio las de las usadas aumentan. El mejor comportamiento de la vivienda usada se debe a que tiene precios más ajustados.

4) De las 325.435 unidades que se vendieron desde agosto de 2012 a julio de 2013, nuevas solo fueron 150.000 unidades. Es decir, la absorción del stock de vivienda nueva que está sin vender está siendo muy lenta; desde máximos su reducción ha sido del 5% y según el Ministerio de Fomento el stock de vivienda nueva se sitúa ahora en 640.000 viviendas. Teniendo en cuenta la cantidad de viviendas que se construyen (40.000 unidades/año) y el de ventas (150.000 unidades) se necesitarían más de 4 años para normalizar la situación del mercado de vivienda nueva.

El precio de la vivienda se reduce

Como sigue existiendo una elevada oferta y una escasa demanda los precios de los inmuebles siguen descendiendo, pero más lentamente. El INE informó ayer que en el segundo trimestre de este año los precios de la vivienda libre suavizan el ritmo de caída: -12% en tasa interanual frente al -14,3% del trimestre anterior. Los precios de la vivienda llevan 21 trimestres registrando retrocesos. Y en el mes de agosto también se han producido descensos. Así, según el Índice de precios de la vivienda que elabora la agencia de tasación Tinsa, en agosto los precios de las viviendas libres tasadas sufrieron un descenso del 1,8% con respecto al mes de julio. Desde máximos, la corrección nominal del índice de precios de la vivienda ha sido del 38,7% y parece que esta tendencia continuará.

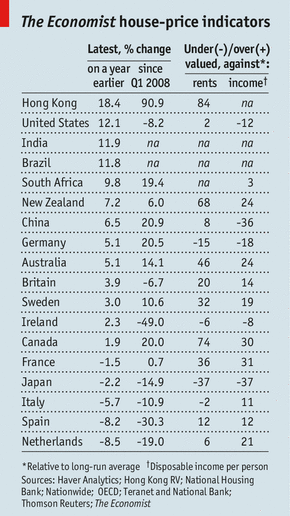

Según un artículo publicado el 31 de agosto por The Economist (“Mixed messages”) los precios de la vivienda en España siguen estando por encima de su valor y, por tanto, seguirán cayendo. Y eso a pesar de que el descenso de los precios españoles, un 30,3% desde el año 2008, ha sido el segundo más profundo de los registrados entre los 18 países analizados (en el artículo de The Economist), tras Irlanda.

El lado positivo de esta caída de precios es que está mejorando la accesibilidad de los ciudadanos españoles a la vivienda. Una familia tendría que destinar ahora de media el 32% de sus ingresos brutos anuales para poder comprar una vivienda. Sin embargo, aunque este porcentaje es 10 puntos inferior al que se requería a mediados de 2008, cuando se necesitaba el 42% de su renta, la experiencia muestra que para recuperar la demanda debería disminuir hasta el 25%. A esta mayor accesibilidad se une el que últimamente las entidades financieras se están financiando a tipos de interés más bajos, lo que podría favorecer el aumento del crédito, también el hipotecario, y, por tanto, las ventas de casas.

Bajan los tipos de interés

Efectivamente la confluencia de que: a) la economía española ha iniciado ya un proceso de recuperación, b) la percepción de que el déficit fiscal se está reduciendo y c) las reformas para conseguir una economía más fuerte y equilibrada se han hecho y se van a seguir haciendo, está teniendo un efecto balsámico sobre los tipos de interés. La prima de riesgo española se situaba ayer en los 251 puntos, su nivel más bajo desde julio de 2011.

Reformas pendientes

Este menor riesgo que para el inversor supone apostar por la economía española está haciendo que las bolsas suban y que todas las emisiones y sindicaciones requeridas para cubrir las necesidades financieras de las empresas, del Estado español y de las Comunidades Autónomas de aquí a final de año se puedan colocar a tipos más bajos. Para que esta situación se mantenga en el tiempo y los mercados financieros sigan dando estos buenos frutos es necesario, sin embargo, que el Gobierno siga haciendo las reformas pendientes: garantizar la unidad de mercado, reformar y reducir el conjunto de las Administraciones Públicas, modificar el sistema impositivo, liberalizar todavía más el mercado laboral y presionar a nuestros socios europeos para crear una unión bancaria sólida que envíe un mensaje de confianza a nuestros socios e inversores.

En resumen, el mercado de la vivienda, aunque se recupera lentamente, sigue muy débil y no contribuirá por ahora al crecimiento de la economía. En cambio, la reducción de los tipos de interés está abaratando la financiación de las empresas y Administraciones Públicas, lo que supone una reducción de costes y de gasto público en concepto de intereses. El Gobierno de España debe poner más intensidad y celeridad en acometer las reformas pendientes y no relajarse al observar que la economía está volviendo a crecer.

Si los mercados atisban que a) se afrontan esas reformas y b) se sigue ajustando el déficit público ya sabes, querido lector, lo que va a pasar: seguirá bajando la prima de riesgo y las bolsas seguirán subiendo. ¡Ojalá sea así!

Fuente: Rafael Pampillón Olmedo. «El sector inmobiliario se estabiliza y los tipos de interés bajan.» EXPANSIÓN, 14 de septiembre de 2013; página 42.

Comentarios